用户|dYdX等去中心化衍生品爆发,解析用户体验、未来发展与不足( 三 )

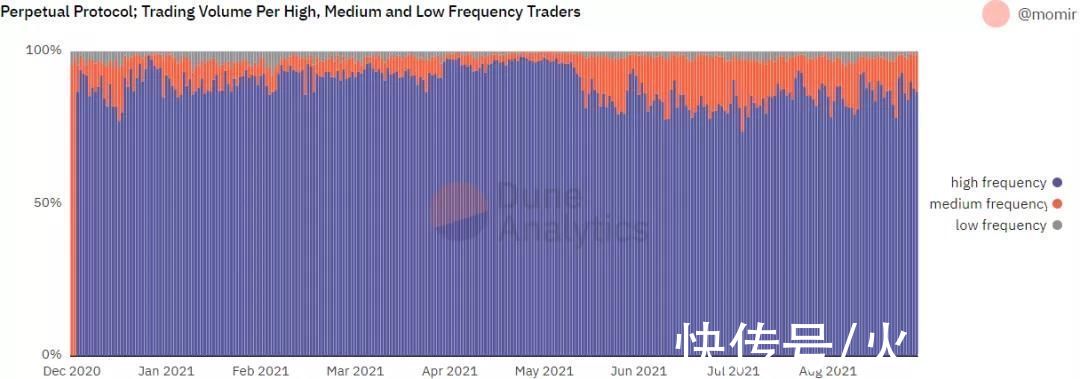

Perpetual V2 版本架设在二层网络 Arbitrum 上,重新引入做市商角色,用户可以通过提供 LP 获得收益。并且,V2 增加了交叉保证金(Cross-margin)机制,用户可以同时开设多个市场的多个仓位,实现全仓交易。目前,Perpetual V2 还未正式上线,V1 交易界面如下:

文章插图

所有标的合约的最高杠杆倍数都是10倍,相较订单簿机制,AMM 机制下的功能少很多。由于没有挂单机制,用户只能下达市价委托,无法进行限价开仓或止损平仓,交易体验自然没法和 CEX 或 dYdX 相比。为了解决 AMM 滑点较高的问题,界面添加了滑点容许值的设置,智能合约会在滑点过高时自动取消交易,但是由此产生的手续费并不能退回。另外,Arbitrum 协议下交易数据需要上链,因此用户要在一层网络授权交易。其余诸如持仓数、杠杆率、已实现盈亏、未实现盈亏、强平价格等数据均可查看,其中强平价格根据预言机提供的数据设置。预言机每小时使用一次,以纠正 Perpetual 和其他协议之间的价差。

文章插图

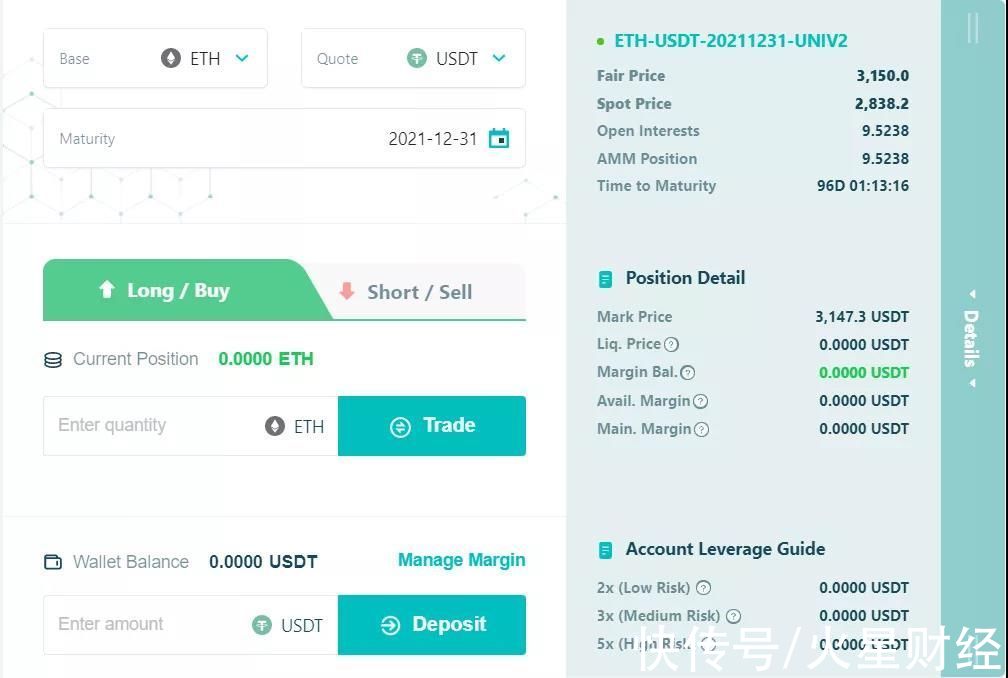

直到8月 dYdX 开启交易挖矿以前, Perpetual 的交易量一直处在第一名 。这与我们的直觉有些不同,理论上,AMM 机制下的交易量不应该超过订单簿机制,尤其在 Perpetual 上线时间晚于 dYdX 的情况下。因此,我们有理由怀疑数据的真实性。

文章插图

文章插图

对比以上两张图:第一张图显示,高频交易员数量最少,尤其5月中旬以前日均不超过30个,但第二张图却显示高频交易量占比超过90%,而代表散户的低频交易量占比仅不到4%,由此基本可以判断 Perpetual 的高交易量实际上是由少数交易机器人贡献的。上线将近一年的 Perpetual 尚且如此,其余 AMM 机制的衍生品 DEX 更是难以通过数据评估,只能从技术角度去比较。

SynFutures 采用的便是 sAMM(合成自动做市商),其流动性池子相较 AMM 有所不同。流动性提供者只需提供单个币种的流动性,sAMM 会将其中一半资金自动合成另一个币种的多头期货合约。例如,假设用户选择将 USDT 存入 ETH/USDT 池,可以以 USDT 提供全部金额,而不需要两种代币等量。总资产的一半将保留在 USDT 中,另外一半作为 ETH 多头期货的保证金。与此同时,sAMM 也会为用户建立等额的空头期货合约。这样对于流动性提供者而言,无论是增加流动性,还是撤出流动性,都不会因价格波动而产生损失,因为单币风险实现了对冲。

文章插图

目前,SynFutures 只提供期货合约,永续合约需等待 V2 版本上线再做观察。

4 结论

不过,DEX 交易体验除了提现在交易深度外,还有一个 CEX 不具备的的地方——无许可上市。鉴于 DEX 在流动性和交易深度方面存在天然缺陷,我们之所以选择在 DEX 交易,很大一部分原因就是因为 DEX 允许用户自由上市各种 token。Uniswap 成为龙头的重要因素就是它最早实现无许可上市。

永续合约 DEX 赛道目前能够做到这一点的还不多,已经实现无许可上市的交易所只有 SynFutures、MCDEX 和 Deri Finance,其余交易所目前均采用中心化的方式决定上市标的。

去中心化永续合约交易市场仍处于早期,而整个衍生品市场更是处于萌芽阶段,大多数协议目前正在开发中,或上线不久,并未形成激烈竞争。这主要还是受限于技术的不足,如何在实现一定程度去中心化的前提下达到近乎 CEX 的交易流畅度,这是这条赛道目前最大的障碍。

推荐阅读

- 小红书|等老了改名吗?小红书成功注册老红书商标

- 用户|淘宝将实现退货秒退款,每年至少要交88元,亚马逊直接退款不退货

- q4|名创优品发力线上业务,持续提升用户复购与黏性

- 钱大妈|山姆会员店APP默认五星好评被罚30万元!“钱大妈”“T3出行”“德玛仕”等也被罚……

- 智慧销售|国务院:加快优化智能化产品和服务运营,培育智慧销售、无人配送、智能制造、反向定制等新增长点

- 盲盒|上海制定反垄断、互联网营销算法、盲盒经营活动等新业态合规指引

- 记忆点|如何通过“心智塑造”轻松赢得用户

- 美股|热门中概股美股盘前多数下跌,拼多多、京东等跌超2%

- 阿里巴巴集团|麦当劳中国与阿里巴巴合作升级,将聚焦会员服务、IP合作、全渠道营销等新领域

- 中国电信|中国电信推出天翼空中上网产品:支持在线音视频等