poi|共享充电宝"圈地":跳过商家与商场独家合作,会涨价吗?

编者按:本文来自微信公众号IT时报(ID:vittimes),作者:范昕茹,创业邦经授权转载

1共享充电宝“第一股”怪兽充电第一次由盈转亏,为何点位大量增加,收益却越来越微薄?

2《IT时报》发现,共享充电宝玩家已从单纯的点位之争升级为圈地模式,直接与人流量稳定的综合性商场,寻求“独家”合作,将其他品牌“清”出商场。

3因为高入场费、高分成率,共享充电宝已经从原来利润率还不错的行业变成微利,甚至负利的行业了,不能轻易涨价,只能收窄入场费。

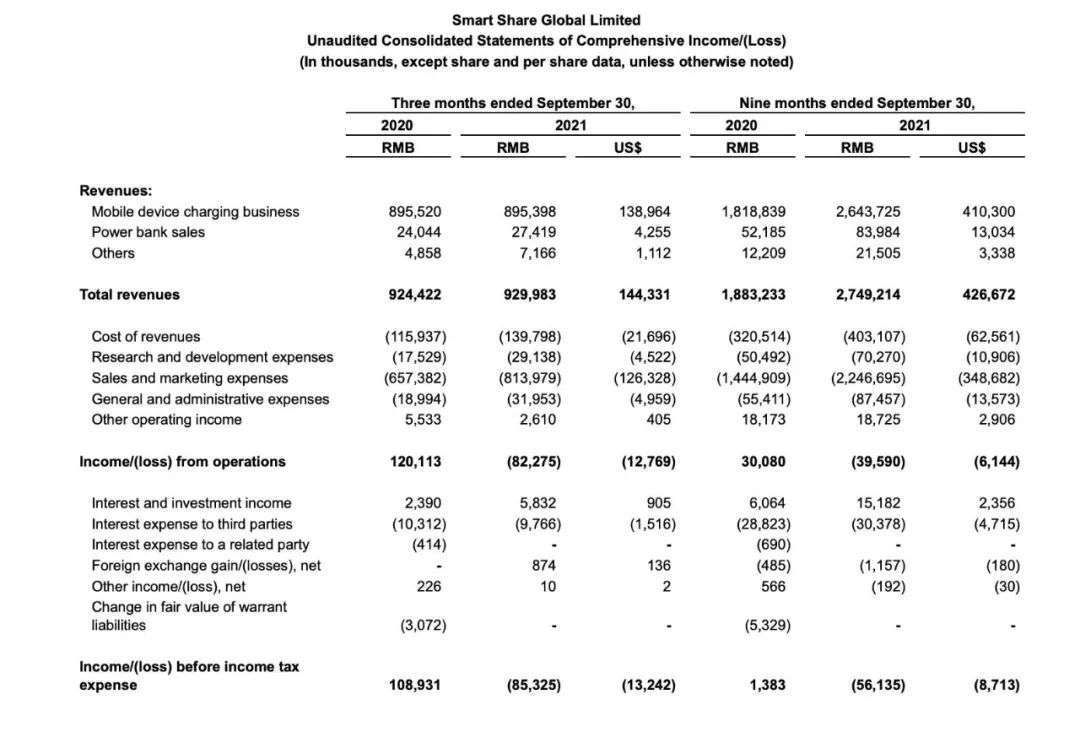

在全国经历断崖式大降温时,充电宝行业“风寒指数”也大幅飙升。11月份最后一天,“共享充电宝第一股”怪兽充电公布今年三季度财报。引人注意的是,在连续五个季度盈利之后,怪兽充电第一次由盈转亏,净亏损7944万元。

2021年曾被业内人士视为共享充电宝的“资本收割之年”。而今,怪兽充电第三季度的财报无疑是给整个共享充电宝行业浇了一盆“冷水”。

这盆“冷水”之下,共享充电宝行业是否会加速入冬?

“第一股”褪色今年第三季度,怪兽充电仍然在一些方面维持着增长态势。财报数据显示,截至 2021年9月30日,怪兽充电占领的POI(在线商铺点位)达到了82万个,这一数字在上个季度为77.1万个。这意味着三个月内,怪兽充电POI增加了4.9万个,增幅为6.3%。伴随着POI的增加,怪兽充电新增注册用户1790万,累计注册用户达到了2.730亿。

然而,POI和注册用户的增长并没能阻止怪兽充电由盈转亏。财报数据显示,怪兽充电第三季度营收9.3亿元,同比增长仅1%,净亏损7944万元。与此相对的,去年同期怪兽充电实现净利润1.09亿元。

怪兽充电此前已经连续五个季度保持盈利,但这一季度的亏损并非无迹可寻。近三年来,怪兽充电的净利润率一直呈下滑态势,2019年其净利润率为8.2%,2020年则降为2.7%,到2021年上半年,净利润率仅1.28%,本季度则为-8.5%。

文章插图

怪兽充电2021年第三季度财报

从盈转亏,怪兽充电董事长兼首席执行官蔡光渊将原因归结于持续爆发的区域性新冠肺炎疫情,认为疫情导致“受影响和未受影响的地区都经历了线下客流量和支出的下降,导致我们的位置合作伙伴的流量下降”。

但在艾媒咨询首席研究员兼CEO张毅看来,怪兽充电由盈转亏的最重要原因在于行业“内卷”造成的无畏内耗。不过张毅认为,如今的充电宝市场,还未形成良性的行业竞争,盈利和亏损都还不足以说明问题。

内卷加剧盈利难在充电宝品牌竞争中,POI一向被视为业务拓展的重要指标。为了拿下更多POI,充电宝品牌之间的竞争堪称“疯狂”。

据《IT时报》采访人员了解,一般充电宝品牌和小商户之间的分成比例在4:6。但一位业内人士告诉采访人员,在美团等大型资本进入后,充电宝品牌之间价格战在最顶峰的时候,曾出现过品牌和商家1:9分成,甚至出现品牌向商家百分百让利的情况。

而在一些热门商圈的热门商户,充电宝品牌想要进入,还要支付高昂的进场费,这几乎已成为一种行业惯例。头豹研究院分析师史慧伦在接受媒体采访时表示:“由于优质点位稀缺,商家掌握较强的自主定价权,共享充电宝企业不得不支付高昂的入场费和商户分成费以占领点位。”

文章插图

图源:IT时报

这也导致充电宝品牌越来越像是“给商户打工”。根据怪兽充电的财报,今年第三季度,怪兽充电的销售和营销费用达到8.14亿元,比去年同期增加了1.56亿元,增幅达到了23.8%。

推荐阅读

- 共享单车|哈啰顺风车:上线三年完单总量 3 亿,认证车主数量达 1800 万

- 共享单车|美团公开新专利:指纹解锁共享单车

- 专利|美团公开共享单车指纹解锁专利

- 小雷|方便多了!共享单车指纹解锁功能曝光:不用扫码,碰碰手指就行

- 欠费|有点惨!西安小伙租共享汽车后突然被隔离:还不上车,欠费超1万

- 卖家|女子买十几个充电宝全部给差评随后收到的快递让她有些后怕

- 平台|私域流量共享平台必将塑造出下一个“淘宝”

- 美团|共享单车企业将被纳入信用监管体系,首批涉美团、哈啰和青桔

- 北京将把共享单车企业纳入信用监管体系

- 密码|一年损失 90 亿美元,Netflix 再次测试打击“共享帐户密码”行为