顺丰控股|顺丰同城实业赴港IPO,即时配送赛道上究竟谁跑的"更快"?( 二 )

作为劳动密集型公司,导致顺丰同城亏损的主要原因在于其高额的人力成本。2018至2020年,公司人力外包成本及雇员福利开支分别为11.98亿元、23.77亿元、49.21亿元,占营业成本比例分别为97.8%、97.3%、97.8%。

以此来看,虽成立时间不长,赛道的赋能之下,同城实业的确收获了不错的表现,而要继续讲好新故事还需自身潜力的发掘。

同城实业竞争对手

历经多轮补贴大战后,快递业的战火在即时配送领域也烧得正旺。赛道火热、资本看好,对顺丰来说,这是一块有待扩宽的领域。

实时配送服务行业的成长伴随着本地消费市场,特别是本地餐饮外卖市场的发展升级。

文章插图

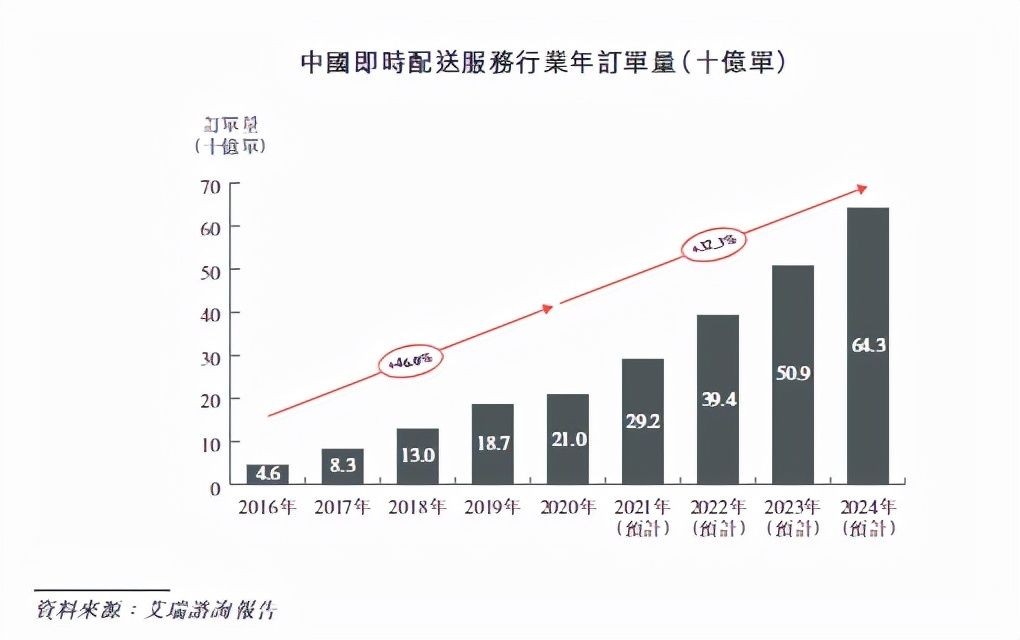

【 顺丰控股|顺丰同城实业赴港IPO,即时配送赛道上究竟谁跑的"更快"?】实时配送服务行业的年订单量从2016年的46亿单增至2020年的210亿单,复合年增长率为46.0%。考虑到新服务场景的不断扩展及新业态模式与消费模式的创新,实时配送服务行业具有明显的增长潜力。预计2024年中国实时配送服务行业的年订单量将进一步增至643亿单,2020年至2024年复合年增长率为32.3%。

新消费时代,订单履约场景及消费者需求正快速变化,故商家急需可扩展且灵活的实时配送服务,以具成本效益的方式满足不同的场景和消费者需求。

Z世代“懒人经济”的兴起,让即时配送成为了行业中的“香饽饽”。美团、饿了么、达达在行业中构筑起较高的市占率围墙,相比后来者同城实业有着一定的先发优势和深厚根基,要想掘金其中或挑战重重。

此外,闪送、uu跑腿等玩家搅局,其它快递企业入局,生鲜商超自建物流等等,即时配送市场需求起源于餐饮外卖,外卖龙头借需求爆发迅速抢占市场,后进入者扩张难度较大。

一边是可观的市场前景,一边是颇低的市占率,同城实业还有很长的路要走。

总结

快递巨头加入即时配送赛道并不是空穴来风,除了和自己本业相近,更多的是看到了即时配送赛道广阔的空间。

如今的即时配送赛道已是一片红海,各路玩家进驻,高手过招,硝烟四起。回看整个赛道,美团、饿了么、达达虽已具有一定体量,但盈利水平仍然较低。

原有的市场份额被蚕食,盈利水平又难以提升,要在这条赛道上继续前行将变得愈发艰难。

行业同质化严重、重资产成本高、产品服务乱象重生,都将是同城实业需跨越的一个个坎。

疫情之下,即时配送获得了新一轮增长,市场更为火热,虽能为企业带来更多发展机会,但也带来更多的强劲对手,作为原有的垂直玩家同城实业虽有一定的地位,但在市场占有率上并没有激起太多水花,而此时冲击港交所也意味着将面临更多目光的审视。

同程实业能否在即时配送赛道玩家之间的资本角逐战中突出重围,依然需要时间来给出答案。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系

推荐阅读

- 同城|顺丰同城难"顺风"?

- 快递公司|网购退货的时,卖家为何总是要强调不要发顺丰?总算明白了

- 智能厨房电器|正力控股(08283):拟成立合营企业 开发智能厨房电器

- 腾讯控股|继京东之后,腾讯减持冬海集团,被称为东南亚的“腾讯+阿里巴巴”

- 同城|3年烧掉21亿,快狗打车闯关IPO,同城货运下半场正酣

- 佳源国际控股|智通港股沽空统计|1月4日

- 中通|包裹量暴增51.2%!马云仍有最后王牌,顺丰再也回不去了?

- 网上购物|又有快递巨头倒下,曾是顺丰的对手,今却败光马云投资消失不见

- 顺丰|申通建议客户发顺丰费用低是服务差的理由吗

- 顺丰|双11何去何从?天猫京东唯品会低调变化,网友:这才是趋势