视点·观察|跟了这些年,我从巴菲特股东大会看到这些关键词

作为全球投资者的年度盛会,伯克希尔哈撒韦股东大会在万众瞩目中落下了帷幕 。会议上“奥马哈先知”妙语连珠,不仅谈到了对美国经济前景和投资选择的看法,也对目前市场的投机氛围发出了警告 。结合最新股东大会以及过去几年巴菲特在各种场合表态可以发现,不少观点依然被市场奉为经典,而有些看法则随着时代的发展出现了变化 。

遇事不决选指数基金

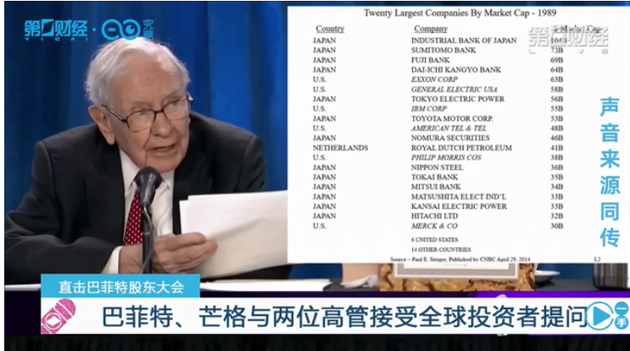

巴菲特认为,从长期来看,要获得比大盘股指平均回报率更好的收益几乎是不可能的 。在今年股东大会的一开始,“股神”列出了目前全球最大的20家公司的名单,包括苹果、沙特阿美、微软、亚马逊、Alphabet和Facebook 。“奥马哈先知”提醒观众,1989年的前20家公司都不在今天的榜单上 。30多年前,全球超过一半的大公司是日本企业,包括银行和工业企业 。上榜的美国公司只有埃克森美孚、通用电气、默沙东、IBM、美国电信和菲利普莫里斯 。

文章图片

“世界正以非常非常戏剧性的方式发生变化,最好的投资方式是通过指数基金 。”巴菲特补充说 。“我一直以来都推荐标普500指数 。我从未向任何人推荐伯克希尔,因为我不希望人们因为觉得我在给他们灌输什么东西而去买它 。伯克希尔是很好的可以持有的个股,如果您对股市不了解,那就买标普指数 。”

这与2017年巴菲特在股东大会上的讲话如出一辙,当时他说,“我当然对自己的公司充满信心,但问题是,如果你不想要天天担心,去买指数基金就可以了 。”

分析师和基金经理通常将指数作为衡量标准,对投资组合的回报率进行比较 。也许在一年的时间里,精明的投资组合经理可以创造出比指数更高的回报率——但投资期限越长,回报就越艰难 。根据Moneychimp的统计,长期美国股票市场经通胀调整后的年化收益率在6%到7%之间 。这听起来可能不算多,但在20年或30年的时间里,要想超越这个水平并不容易 。

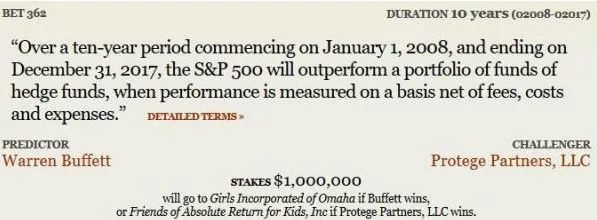

文章图片

巴菲特对自己的观点充满自信,2008年他与普罗蒂杰(Protege Partners)立下100万美元合约,比较10年后标准普尔500指数基金和精心选择的5只对冲基金组合的业绩 。最终标普500指数累计涨幅达到125.8%,相比之下对冲基金组合的平均回报率仅36% 。

投资理念

这一次巴菲特对新手投资者给出了自己的忠告,选择伟大的公司比仅仅选择一个有前途的行业要复杂得多.“在20世纪初,大约有2000家公司进入了汽车制造行业,因为投资者和企业家都期望这个行业有一个惊人的未来 。2009年,只有三家汽车制造商幸存,两家破产了 。”他说 。

过去几十年巴菲特始终坚持价值投资,他青睐那些具有可持续竞争优势的公司 。

2015年有投资者问到价值投资理念是否只针对发达市场? 巴菲特的回答是这样的,投资不局限于国家 。在中国,印度,德国,都是可以运用价值投资理念 。如果投资者情绪变动很大,也许能赚到钱,但这并不是好事 。“我们买股票就是买生意,我们会提前做很多研究,不因为兴趣而做任何决定 。经济中宏观和微观,宏观是不能左右的,微观是我们可以做的 。查理和我非常注重细节 。”他说 。

2017年,巴菲特在谈及投资目标时称,可以看看大概5到20年之后的这个时间里,他们会不会还具备现在的竞争优势,这一种优势会不会持续这么长时间?他们是否有值得信任的领导层和管理人员,是否符合伯克希尔的文化……

能力圈与科技股

有投资者提问伯克希尔为什么减持苹果?巴菲特承认这可能是一个失误 。数据显示,2020年第四季度,伯克希尔将其持有的苹果股份削减了3.7%,至约9.44亿股,持仓市值近1100亿美元,依然是第一大重仓股 。“苹果是一个非凡的公司,产品对人们不可或缺 。”他说 。

巴菲特此前表示,你永远不应该投资于你不懂的东西 。从可口可乐和《华盛顿邮报》开始,“股神”只专注于自己熟悉的公司,通过阅读这些公司的年报,跟踪管理团队和研究商业决策作出投资决定 。过去伯克希尔避免投资科技公司,因为巴菲特承认自己不了解这个快速变化的行业 。

2014 年股东大会上,巴菲特谈及“能力圈(circle of competence)”,称每个人都有必要意识到自己所具有的能力和知识 。成长股在过去十年中显然是赢家 。FAAMNG等大型科技公司推动了上一轮牛市 。巴菲特因为很少投资科技股,错过了不少机会,这也导致了伯克希尔的股价表现在近几年大多时间内不及标普500指数的涨幅 。

2017年有投资者提问为什么伯克希尔对科技股的兴趣不大? 巴菲特回答道, 很多行业有不同知识,成千上万的行业当中,自己到现在一直没有办法对高科技行业有那么多深刻见解 。随后,巴菲特和芒格又谈到了有关科技行业中两个错失了的投资机会,即谷歌和亚马逊,他们承认这两家公司都很出色,但却并未对其进行投资 。巴菲特随后表示:“因为我之前没有意识到亚马逊会发展如此之好,云业务和电商业务都有很大的潜力,他们会给整个市场带来颠覆性的变化 。”

2019年,伯克希尔出手买入了亚马逊,针对投资者是否考虑进一步买入科技股的建议 。巴菲特重申自己很喜欢那些具有“护城河”的公司,过去确实能经常找到 。如今伯克希尔的投资哲学没有变化,会持续辨别这些有竞争力的企业,并努力扩大能力圈,这样就不会错过太多机会 。但公司不会冒然尝试一个不熟悉的领域,而是会雇佣熟悉这些领域的投资经理来完成 。

有关投机

这一次巴菲特警告说,现在股市投机气氛浓厚,特别是对SPAC(特殊目的收购公司)的狂热,指出这是新投资者涌入股市的副产品 。他警告说,没有人告诉你这种狂热何时会结束 。“股神”引用了凯恩斯(John Maynard Keynes)的观点,当企业成为投机漩涡上的泡沫,一个国家的资本发展成为赌场活动的副产品时,其工作的本职作用将很难发挥 。

巴菲特还点名了Robinhood等无佣金交易平台时说,称在过去12-18个月内,Robinhood已经成为市场所呈现的“赌场性质方面非常重要的一部分 。芒格也表示,对这类型券商的业务并不欣赏 。

在2017年股东信中, 巴菲特曾建议投资者避免用借来的钱投资 。“在我看来搭上自己身家的风险去换取不属于你的东西实在是疯了,就算在这种情况下令投资净值翻倍,也不会感到开心 。”随后他引用了老搭档芒格的话称,令聪明人破产的真正威胁只有一个,那就是加杠杆 。

在当年的股东大会上,巴菲特指出,投机的可行性是一直存在的 。在市场上也会一直有人关注这一个领域 。投机变得非常不加控制的时候,人们的行为变得非常兴奋 。对你来说,如果看到有人通过投机买股票,比你赚更多的钱,人们有时会非常难以忍受 。巴菲特谈到, 在市场发展的早期,会有这样的趋势,比如新兴市场会让人们变得更投机,这不是已成熟几百年的市场,有点像赌场的这种特性 。当人们看到周围的人富起来,就都想投入其中投机赚钱而不是心平静气进行长期平稳的投资,以前在美国也这样 。

文章图片

“大象”越来越难找

一季度伯克希尔现金储备超过1400亿美元,对于为何没有把手上的现金进行更大的收购的提问,巴菲特表示,公司手上的现金大概是公司估值的15%左右,之后的数字会慢慢降低 。芒格也回应称,每个人期待公司做不理智的投资,但是公司真的没有办法在这个疯狂环境下做任何太大投资 。

第一财经采访人员注意到,伯克希尔开始调整策略 。巴菲特在今年股东信中称,整体并购可能带来的问题是大多数真正伟大的企业没有兴趣让任何人接管他们 。他开始相信拥有一家优秀企业的非控股股权,比拥有控股100%的挣扎中的企业更有利可图,更令人愉快,工作也少得多 。

回购也成为了重要选择,在第一季度,伯克希尔回购了价值66亿美元的伯克希尔股票 。此前,伯克希尔曾在2020年进行了创纪录的247亿美元的股票回购 。芒格为伯克希尔创纪录的股票回购水平进行了辩护,声称股票回购举措对现有股东有利 。芒格说:“如果你仅仅是为了让股价涨得更高而回购股票,那是非常不道德的 。但是,如果你回购股票,是因为这是一种符合现有股东利益的公平举措,那么它就不是一种不道德的行为 。”

巴菲特喜欢将收购大公司比喻为猎象 。但近年来,伯克希尔的交易行为往往雷声大雨点小 。他曾在股东信中说:“对于拥有良好长期前景的企业来说,价格是天价的 。”伯克希尔上一次重大收购是在2016年斥资330亿美元收购精密铸件公司(Precision Castparts) 。该公司在2020年遭遇航空业低迷,迫使伯克希尔今年一季度减记约110亿美元 。随着航空航天市场的好转,巴菲特可能会被问及精密铸件的前景 。

2008年金融期间,伯克希尔进行了多笔收益颇丰的战略投资,其中包括对高盛、美银和通用电气的大额注资,以及对哈雷戴维森、蒂芙尼和USG等公司的小额入股 。在所有这些案例中,这些公司都与伯克希尔接洽,这也是巴菲特长期以来的做法,即等待卖家报价,而不是主动寻找 。

但在此次的新冠肺炎危机中,卖家没有排队“登门”,因为美联储及时采取了救市行动 。巴菲特的老搭档芒格去年表示,电话铃声并没有响起,企业都在与政府谈判,他们没有给巴菲特打电话 。伴随着全球市场在货币流动性支持下水涨船高,拥有大量现金的伯克希尔没有太多合适的标的 。如今,随着特殊目的收购公司(SPAC)的兴起,市场环境变得愈加复杂 。

比特币

对于今年以来持续火热的加密货币市场,巴菲特与芒格的态度略有不同 。芒格直言不讳:“我不喜欢这种虚拟货币绑架我们现有的货币系统 。比特币就好像一种凭空生出的金融产品,我不满意这一点,我认为这一点和我们文明的发展是相悖的 。”

巴菲特这次选择了回避,他说,相对于少数做空比特币的人,他不想让每个做多比特币的人感到悲伤 。

【视点·观察|跟了这些年,我从巴菲特股东大会看到这些关键词】在2019年股东大会上谈及比特币时,巴菲特也曾表达过厌恶之情,“这就是一种赌博工具,其中有很多欺诈现象 。比特币自身并不产生价值,就像贝壳一样,对我而言算不上是一种投资 。”不过对于比特币背后的区块链技术,巴菲特并不否定,“区块链的技术很广阔,但不一定需要比特币,富国银行之前就推出了加密货币 。伯克希尔只会间接参与区块链,但不会成为其中的领导者 。”

推荐阅读

- 视点·观察|科技巨头纷纷发力元宇宙:这是否是所有人的未来?

- 识别|天津滨海机场RFID行李全流程跟踪系统完成建设 行李标签识别成功率可提升至99%

- 视点·观察|科技股连年上涨势头难以持续:或已透支未来涨幅

- 视点·观察|张庭夫妇公司被查 该怎样精准鉴别网络传销?

- IT|报道称Polestar 4电动SUV将跟保时捷Macan电动版对标

- 视点·观察|科技行业都在谈论“元宇宙”,可是它还不存在

- 陈明永|行业观察|OPPO陈明永:对的路,不怕远

- 显示器|华光昱能知识--DP2.0跟DP1.4有那些不一样?

- 视点·观察|2021车市拐点之年:芯片荒、交付难、投诉多

- 视点·观察|今年的圣诞C位属于元宇宙