Microsoft|微软2022年股价能否往上冲 取决的是这些因素

微软(MSFT.US)是世界上最具影响力的大型科技公司之一,该公司无论业绩还是股价,在2021年的表现堪称完美 。这在一定程度上受稳健的业绩增长及乐观的预期所推动,每股收益与PE实现双重提升,在“戴维斯双击”之下股价屡创新高 。

访问:

微软中国官方商城 - 首页

智通财经观察到,尽管一些分析人士认为微软目前估值相对较高,但由于其高质量经营水准和稳健的业绩增长,估值溢价似乎具备合理性 。但需要注意的是,随着基准利率上调,微软股价在未来几年可能面临一些上行阻力 。

估值

微软是总市值位居世界第二的大型科技公司,在其核心业务领域拥有极其宽阔的护城河,在云计算和新兴的元宇宙等高端领域拥有诱人的业绩增长机遇 。最重要的是,微软拥有卓越的基本面,包括高额的资本回报、高利润率和扎实的资产负债表,值得一提的是微软是世上仅有的两家拥有AAA级标普信用评级的公司 。

因此,微软估值高于平均水平似乎不足为奇,但若与过去巅峰时期的估值相比,微软目前的估值溢价程度相当高 。

文章图片

若以335美元的股价来计算,微软预期市盈率略高于36倍,这与5年期市盈率中位数相比有足足15%的溢价,与10年期市盈率中位数甚至高达33%的溢价空间 。

在某种程度上,人们可以认为,微软过去10年市盈率增长水平是合理的,因为该公司成功地转型为一家以云计算和移动化服务为中心的大型科技公司,而这在10年前是无法预料的 。然而,市场普遍认为,当一家公司的股票估值高于长期平均水平时,投资者应该考虑估值(PE)回归带来的下行风险 。

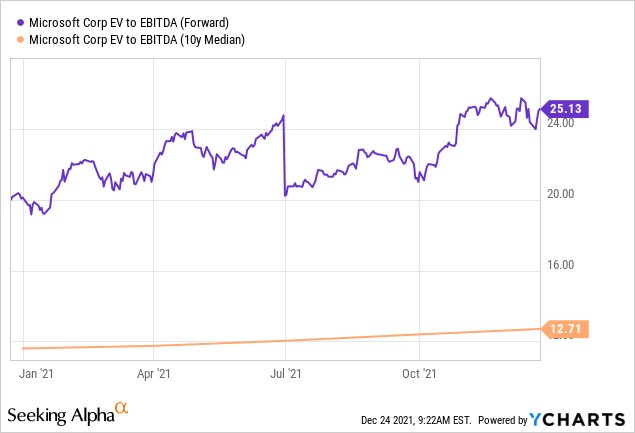

换个估值角度,从企业价值(EV)与EBITDA的比值来看,微软的估值似乎也很昂贵 。

文章图片

微软预期EV/EBITDA约为25倍,按绝对价值计算,微软估值相对较高,而且相对于10年期EV/EBITDA约12.7倍中值,微软估值溢价高达100% 。

微软净现金占其市值的百分比,在过去几年中一直在下降,这使得企业价值出现增长(根据EV计算公式),这在一定程度上解释了近年来EV/EBITDA比例的扩张 。

不过,微软的估值在过去几年里明显实现大幅扩张,对于那些在早期买入微软股票的投资者来说,这是件好事,因为微软实现了“戴维斯双击”,他们的收益率因此飙升 。

另一方面,对于现在正在考虑买入微软的投资者来说,我们在过去几年看到的估值扩张并不是好消息,因为以高估值(甚至可以说是历史最高估值附近),将新资金投入该股,可能会由于估值回归或预期恶化,导致投资回报率低于市场的平均水平 。

推荐阅读

- Word|微软 Office 三件套 iOS 版 2.57 更新

- 识别|外卖界又一黑科技 饿了么计划2022年覆盖100000顶智能头盔

- 快科技2018|2022年首款力作!苹果迄今性能最强新品曝光 超有质感

- Windows|微软发布补丁 修复HTTP协议堆栈远程执行代码漏洞

- Microsoft|分析师:Xbox Series X|S目前销量超过了1200万台

- Apple|苹果新款27英寸一体机或命名iMac Pro 有望2022年1季度末官宣

- China|中移动的宿命,也是微信的宿命?

- 操作|微软发布 Win10 KB5009543 累积更新:修复日语输入法问题

- 中关村在线|iPod touch“领衔” 2022年苹果将淘汰这些产品

- IT之家|微软Surface Pro 8推出4G LTE版,售价1349美元起